北京时间6月9日,无极4平台代理 国内两大生鲜电商平台叮咚买菜、每日优鲜先后在美递交IPO申请,分别寻求在纽交所、纳斯达克上市。此次上市申请中,叮咚买菜的股票代码为“DDL”,承销商包括摩根士丹利、美国银行、瑞士信贷等。每日优鲜的股票代码为“MF”,承销商包括摩根大通、花旗集团、中金公司、华兴资本等。

从两家的招股书数据对比发现,老牌选手每日优鲜虽然起步早、声势大,但从增长上看疲态有些明显,反而是后起之秀叮咚买菜在营收以及GMV上快速生长,占据了规模优势,每日优鲜则在用户数上占据了一些优势。但因为履约成本过高,两家依然未能盈利,最近几年都是持续亏损。

生鲜电商无疑是一个激烈竞争的烧钱行业,需要大笔资金不断投入来扩大市场占有率,这两家前置仓电商代表迫切需要上市融资,也正式打响了生鲜第一股的争夺战,而后来者还将有美菜网、多点DMALL等平台。一边营收快速增长,一边却始终无法盈利,那么叮咚买菜和每日优鲜这两家的财务数据到底如何?同为前置仓模式,两家又有什么不同?不上市的话,未来他们还能扛多久?来咖在此来分析下。

从叮咚买菜和每日优鲜分别披露的招股书中,我们先来看下两家的一些核心财务数据。

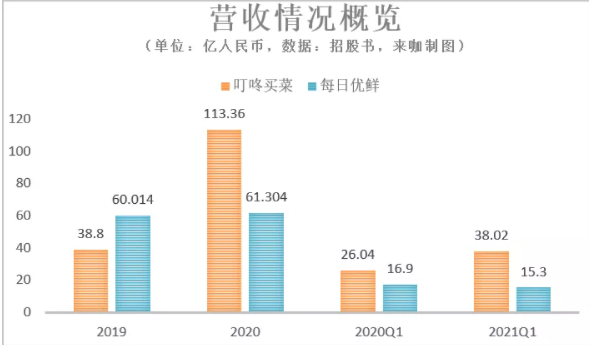

整体营收上,叮咚买菜在增速以及规模上都占据明显的领先优势。其中,叮咚买菜的总收入从2019年的38.801亿元(单位:人民币,下同)增长到2020年的113.358亿元,实现了192%的同比增幅。今年一季度,叮咚买菜实现营收38亿元,同比增长46%。而每日优鲜总收入从2019年的60.014亿元,无极加速器 增长到2020年到61.304亿元,同比增幅仅为2.2%,今年一季度实现营收15.302亿元,低于去年同期的16.898亿元。

与此同时,在GMV复合增长率以及整体规模上,叮咚买菜也均大幅领先每日优鲜。其中2018年至2020年,叮咚买菜的GMV从7.42亿元以319.2%的复合年增长率增至130.32亿元,而每日优鲜的GMV,则从2018年的47.259亿元增长到2020年的76.147亿元,复合年增长率为26.9%。

在毛利率方面,两家也都在不断提升,但叮咚买菜的毛利率一直维持在较高水平,而每日优鲜在今年Q1才迎头赶上。其中叮咚买菜的毛利率,已从2019年的17.1%提高到2020年的19.7%,而每日优鲜的毛利率从2018年的8.6%,已提升至2020年的19.4%。

两家净亏损率都在收窄。其中叮咚买菜2019年净亏损18.734亿元,2020年净亏损31.769亿元,净亏损率从2019年的48.3%降至2020年的28.0%,今年前三月叮咚买菜的净亏损为13.847亿元。而2018年-2020年,每日优鲜三年净亏损分别达到22.316亿元、29.094亿元、16.492亿元,今年一季度每日优鲜净亏损6.103亿元。

在用户运营方面,2018年-2020年,每日优鲜分别拥有508万、717万和867万年度活跃用户,用户年度消费额分别为558元、690元和712.8元,其中前置仓即时零售的平均客单价为94.6元。反观叮咚买菜,招股书中的信息显示,2020年叮咚买菜的订单总数和平均每月交易用户数分别达到1.985亿和460万,订单总数同比增长高达111.4%,2021年第一季度的平均每月交易用户数则超出去年全年。另外,2019年至2020年,叮咚买菜的客单价则从41元增至57元。

庞大的用户数量得益于广告、营销推广等费用的支撑。2018年-2020年及2021年一季度,每日优鲜在销售费用方面的支出分别为7.955亿元、7.4亿元、5.892亿元以及1.676亿元,占当期营业收入的比例分别为22.4%、12.3%、9.6%以及10.9%。2019年-2020年及2021年一季度,叮咚买菜在销售费用方面的支出分别为2.604亿元、5.687亿元以及3.183亿元,占当期营业收入的比例分别为6.7%、5%以及8.4%。

有二级市场分析师指出,无极4好吗 从上述数据可以看出,相比而言叮咚买菜的营销费花得更有效率,具体体现在带动了更高的营收以及GMV增长方面。

网友回应